皆様こんにちは、Minconパートナーズの足立です。「これを読めばM&Aは怖くない!!」連載4回目になりました!

前回は、「M&A戦略・プランニング①」と題しまして、売り手目線でのポイントについて、特に「譲渡時期の見極め」、「譲渡に向けた準備」そして「譲渡方法」についてお話いたしました。

さて、今回は逆の立場である、買い手目線でのポイントについて、お話いたします。「戦略」と聞くと、「なんだか難しそうだな・・・」と思われるかもしれませんが、要は以下の点について、主体的に前もってしっかりと考え抜くことが肝要だと思っていますので、これらを念頭に置きながら、それぞれのポイントに触れていきたいと思います!

- どのような目的で(Why)

- 何を買う(売る)のか(What)

- いつまでに買う(売る)のか(When)

- 誰から買うのか(誰に売るのか)(from Who / Whom)

- どこの国で買うのか(売るのか)(Where)

- どのようにして買う(売るのか)(How)

本連載では、経営者の皆様が今まで積み上げてこられた経験・技術、ノウハウ・人的ネットワーク等の無形資産を、次の世代に継承し、日本を盛り上げるべく、M&Aをもっとより身近に感じていただきたく、執筆いたしました。もし、まだ読まれていない方はぜひ過去分をご覧いただければと思います!M&Aに対する意識が少しでも変わるよう、経営者のひとつのオプションとして、常に選択できるよう、まずは必要最低限の情報をご提示できればと思います。

全10回を予定しておりますので、ひとつでも多くご覧いただき、M&Aに対する意識が少しでもポジティブになればと思います!

買い手目線でのM&A戦略・プランニング

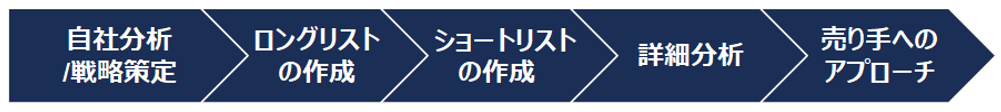

買い手における、M&A戦略・プランニングの一般的なプロセスは以下のとおりです。

自社分析/戦略策定

まずは自社分析/戦略策定にとりかかります。なぜ、一番初めに自社分析をする必要があるかというと、M&Aとは経営資源の調達に他ならないからです。自社の強み・弱みを理解し、中長期的な視点から、強みを伸ばすためのM&Aなのか。弱みを補うためのM&Aなのかを明確にしておくことが非常に重要です。

私が過去にご支援させていただいた中で、事前に戦略策定を検討することの重要性を痛感した案件があります。クライアントは自動車関連の製造業を営んでいる会社でした。

ある日、経理担当者から「金型の仕入先から弊社の製造事業部の担当者宛に、直接売却の申し出があったのですが・・・」とのご相談がありました。製造事業部としては、以下の点から買収を進めたいと前のめりになっていました。

- オファーがあった会社には非常に繊細な加工が可能とする高い技術力を持つ職人・機械がそろっている。

- 金型の製造業者が年々減少傾向にあるため、オファーを見送れば仕入先が限定的になり、仕入価格の増加や、ひいては仕入自体ができなくなるリスクがある。

しかし、経理担当者はなんだか気が進まないようでした。よくよく聞いてみると、オファーがあった会社の財政状態は芳しくなかっただけではなく、一番の強みであろうその高い技術力を自社製品にどのように活かしていくのか、また活かした結果どのような影響が出るのか、社内で深堀りして検討ができていないとのことでした。

製造事業部側の強い思いもあり、トップ面談が行われ、現地訪問・視察等の調査を行いましたが、やはり最後までその技術力を活かす方法をマネジメント層に、論理的かつ数字的に説明することができず、買収は断念することとなりました。

常日頃から、自社の強み・弱みがどこにあるのか、買収対象としてどのような企業が存在しているのかを検討していれば、より早い段階で見送り(もしくは検討次第では買収もああり得たかもしれませんが・・・)をすることができたかもしれず、高い授業料を払ってしまったケースとなりました。

買収対象の選定/絞り込み

まずは、対象となる企業の情報収集が重要です。インターネット検索はもちろんのこと、業界雑誌、業界新聞、信用調査機関(帝国データバンク、東京商工リサーチ等)等のチェックは必ず実施しておきたいところです。特に東京商工リサーチが提供している全国の企業データを収録した企業検索CDは便利ですので、一度ご覧頂けたらと思います。また、業界や個別企業の最新のトレンドを押えるには、日本経済新聞社の会員制データベースである「日経テレコン」の検索が便利です。キーワード検索で、地方版の記事や業界紙も検索可能なため、効率よく情報収集が可能です。

次に、以下の4つの観点から、買収対象を絞り込みます。

- 後継者の有無

☞役員構成と株主構成を見ることで大方見当がつきます。

- 事業における相乗効果(シナジー)

☞プラスのシナジーは当然ながら、新たな設備投資、研究開発などマイナス影響もきちんと織り込むことが重要。

- 財務健全性

☞有価証券報告書(上場会社)もしくは調査会社から購入し、収益性・安全性の観点から検討する。公認会計士の腕のみせどころです!

- 実現可能性の評価

☞株主構成を検討し、少なくとも過半数の同意が得られるのか。おおまかな想定買収価格を算定し、自社の資金繰りとバランスが取れるのかを検討する必要があります。ここも公認会計士の腕のみせどころです!!

絞り込んだ買収対象へのアプローチ方法

次にアプローチ先企業に対し、以下の4つのルートで打診するケースが多いです。

- 買い手企業から直接打診

☞本気度がダイレクトに伝わり、誤解なく、スピーディーな進展が期待できる点で、理想的なアプローチ方法。トップもしくはシニアマネジメントによる、料亭やホテルのスイートルームでのトップ会談を行う。先方のメンツもあるため、決して中間管理職が行う仕事ではない。

- アドバイザーによるアプローチ

☞弊社のようなM&Aアドバイザーなど外部の第三者を利用し、買収を検討している企業名を伏せたまま、アプローチ先の株主に、売却意向の有無などを確認することができる点がメリット。一方で、費用が発生する点がデメリット。

- メインバンクによるアプローチ

☞買収資金の提供を受けられる可能性がある点がメリット。ただし、打診先とも取引がある場合、仲介役となってしまい、利益相反の可能性が生じることから、銀行側が消極的になる可能性がある。

- 対象企業の信頼できる人物を介したアプローチ

☞業界団体、共通する取引先のトップ・OBなどに仲介してもらう。投資ファンドやM&A専門会社の顧問に財界の大物OBがよく見受けられるのも、これを目的にしたものであることが多い。

最後に

今回は、買い手側に立ったM&A戦略・プランニングについて深堀りいたしました。売り手側と同様、やっぱり準備がいかに重要かということです。経営者の皆様は、日々多忙を極めていると思います。だからこそ、少しづつ準備をしていく必要があります。時間がない、ノウハウも少ないのであれば、ぜひ身近にいる信頼できるアドバイザーや税理士等の専門家に一度、お声かけいただくことを強くお勧めいたします!(もちろん、弊社にお声かけ頂けましたら、非常に嬉しい限りです!全力でご支援いたします!!)

さて、次回は、②基本合意時までに交わされる秘密保持契約書や基本合意書といった契約書にスポットをあてて、その目的や記載内容等について、お話させていただければと思います。法律の専門家ではないですが、M&Aを行う上で必要最低限の情報をご提供いたします!

次回もぜひお楽しみに!!

担当:足立 和也